Para ir variando un poco la temática del blog, en la que intentamos que sea apto para todos los públicos hoy entraremos en un tema más técnico. Intentaremos explicar qué son las titulizaciones hipotecarias.

Las familias (o individuos) normalmente solicitan un préstamo hipotecario, más si cabe con los actuales tipos bajos, para poder financiar la adquisición de su vivienda. Siendo esta última la principal garantía ante el crédito.

Debido al sistema de reserva fraccionario (si bien es un criterio muy laxo el actual), llega un momento que el dinero de la banca se termina. Por ello las titulizaciones hipotecarias y de otros créditos aportan liquidez a las entidades bancarias.

Nota: recomiendo la tesis del Dr. Huerta de Soto en la cual expone que un coeficiente de caja del 100% arreglaría el actual sistema de deuda perpetua e impresión de dinero sin fin.

Índice de contenidos

Qué es la titulización hipotecaria

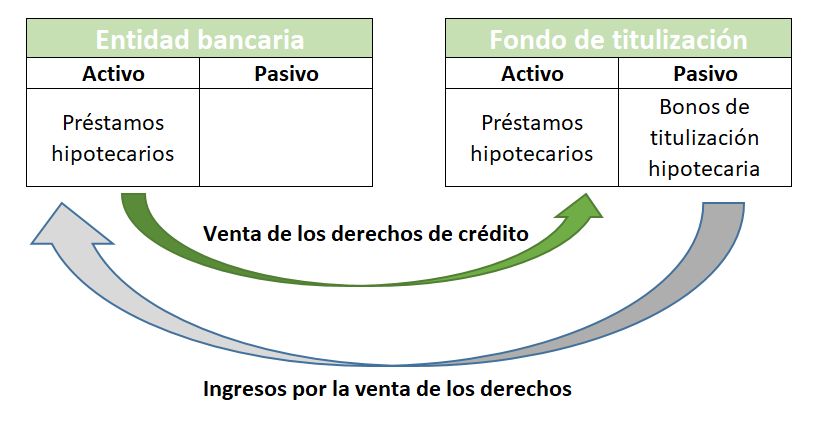

En resumen una titulización de activos es la agrupación de un conjunto de derechos de crédito en una misma cartera para su posterior venta.

El banco dispone de la deuda de los préstamos hipotecarios, es decir son promesas de pago futuras a ritmo constante, lo que genera un flujo de caja bastante garantizado.

Esta deuda puede ser vendida por la entidad bancaria a un vehículo especial (SPV: Special Purpose Vehicle). El hipotecado seguirá pagando las cuotas al banco, y este a su vez al SPV. Con este ejercicio el banco recupera liquidez.

Tipos de bonos

El SPV emite unos bonos de titulización hipotecaria que engloban un conjunto de préstamos y los saca a la venta. Estos bonos se distinguen en 3 tipos:

- Deuda Senior

- Deuda Subordinada

- Equity

Y la calidad de los mismos está en el mismo orden expuesto, de tal manera que los primeros en cobrar son los de deuda senior, y las primeras pérdidas serían para el Equity. Como a mayor riesgo mayor rentabilidad el equity exigirá un retorno mayor (siempre y cuando los cobros vayan bien).

El banco recibirá el importe de los bonos, guardará la parte del equity y el resto lo usará para conceder más préstamos.

Ejemplo de distribución de pagos si todo va bien

Se recogen las cuotas de las hipotecas y a esta cifra le añadimos el Equity. Se inicia la cascada de pagos:

- Se pagan los intereses de los bonos senior

- Se pagan los intereses del mezzanine

- Se devuelve parte del principal de la deuda senior

- Se pagan (si sobra los intereses del equity)

- Se mantiene el Equity que habíamos rescatado temporalmente

Ejemplo de distribución de pagos si hay algunos fallidos

Se recogen las cuotas de las hipotecas y a esta cifra le añadimos el Equity. En este caso la cifra restante des pues de los pagos de intereses a senior y subordinada es inferior al Equity. Se inicia la cascada de pagos:

- Se pagan los intereses de los bonos senior

- Se pagan los intereses del mezzanine

- El restante se mantiene en el Equity (que es inferior al inicial al haber pérdidas)

Ejemplo de distribución de pagos si hay bastantes fallidos

En este caso se activará el detonante (trigger) para proteger los bonos senior. Se recogen las cuotas de las hipotecas y a esta cifra le añadimos el Equity.

- Se pagan los intereses de los bonos senior

- Se devuelve una parte del principal de los bonos senior

- Se pagan los intereses del tramo mezzanine

- El restante se guarda en equity

Ejemplo de distribución de pagos si hay muchos fallidos y se ha devuelto más del 50% del principal de la deuda senior

Al igual que en caso anterior se ha activado el trigger, el % del 50% de devolución del principal de la deuda senior es la cláusula habitual, pero podría ser otra cifra. Se recogen las cuotas de las hipotecas y a esta cifra le añadimos el Equity.

- Se pagan los intereses de los bonos senior

- Se pagan los intereses del tramo mezzanine

- Se amortizan principales entre todos los tramos

En este caso se hace una prorrata en la devolución del principal de todos los tramos.

Ejemplo de distribución de pagos si hay muchísimos fallidos y se ha devuelto más del 50% del principal de la deuda senior

En este caso ha saltado otro trigger que impide la prorrata.

- Se pagan los intereses de los bonos senior

- Se pagan parte delos intereses del tramo mezzanine

- Se amortiza principal de la deuda senior

- No queda nada para Equity

En este caso la deuda subordinada no amortizará principal hasta ni cobrará la totalidad de los intereses hasta que no se haya devuelto todo el capital de la deuda senior. El equity ha desaparecido, y las siguientes pérdidas irán directas al tramo mezzanine.

Titulizaciones sintéticas

Una variante al tipo de titulizaciones anterior esto son los contratos de derivados. Esto se da en el caso que el banco no quiera liquidez, sino simplemente cubrir el riesgo de grandes impagos.

En este caso el banco no vende al SPV, sino que vende directamente los derivados. Estos no son más que un acuerdo entre partes. El inversor recibirá las primas de manera similar al caso del SPV, pero en este caso sólo aportaran capital los inversores del tramo Equity, el resto sólo aporta un compromiso de pago en caso de fallida. Es decir es un seguro de impago.

Como en las titulizaciones normales en el caso de impagos, los inversores del tramos equity son los primeros en pagar al banco y así sucesivamente.

Estos derivados están sujetos a cotización, y por tanto el precio lo establecerá el mercado en función del riesgo de ese momento. Supongo que recordáis la crisis de las subprime 2007-2008 de EEUU, la crisis ninja como la denominó el ilustre don Leopoldo Abadía.

Riesgos para los bancos en caso de ejecución hipotecaria

Toda esta trama de titulizaciones y derivados con las hipotecas de las familias hace que se ponga en duda la legitimidad de las demandas por ejecución hipotecaria de las entidades bancarias, al no ser ya estas las acreedoras del préstamo (Ley 19/1992).

No voy a desarrollar este interesante aspecto jurídico, pero lo dejo aquí expuesto por si le interesa a alguien. Es decir, el banco no puede de manera legítima solicitar la ejecución hipotecaria al no ser ya el acreedor ( y por tanto titular de la deuda), y este (el SPV o derivado, que es el acreedor actual) no se encuentra inscrito en el Registro de la Propiedad.

Lo anterior tiene todo el sentido jurídico del mundo, de la misma manera que no puedes vender un inmueble hipotecado sin saldar la deuda y registrar la cancelación de esta el banco no debiera vender tu hipoteca sin pasar por el Registro.

Deseamos te haya quedado más claro qué son las titulizaciones hipotecarias con este post.