Descubre cuando amortizar hipoteca para optimizar financieramente este producto y las alternativas disponibles.

Índice de contenidos

Detalles de la amortización de hipoteca con el método francés

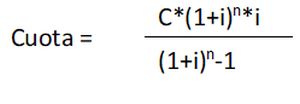

La mayor parte de las hipotecas se calculan mediante una fórmula financiera denominada “el método francés”.

C = Capital pendiente de amortizar

i = Interés nominal en tanto por uno

n = Nº de liquidaciones pendientes

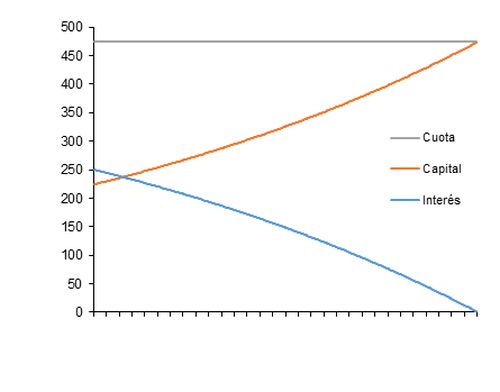

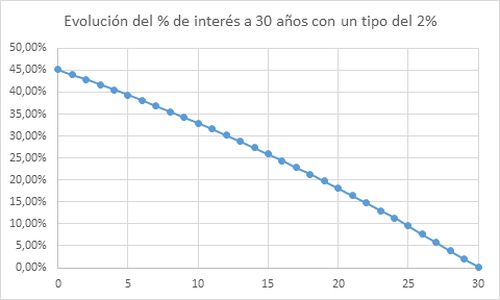

Con esta fórmula la mayor parte de los intereses se pagan al inicio de la vida del préstamos hipotecario, y en cambio durante estos primeros años se liquida muy poco capital (principal).

Es por ello por lo que las ofertas hipotecarias incluyen penalizaciones por amortización total o parcial, especialmente en los primeros años de hipoteca.

Una vez sabemos esto podemos intuir cuando amortizar hipoteca de forma anticipada sale rentable, dependiendo claro de las condiciones contractuales, es decir de las penalizaciones que nos impone el banco. Estas se han reducido enormemente por imposición legislativa, lo cual es una buena noticia para los hipotecados.

Como comentaba, los primeros años son los más interesantes para amortizar anticipadamente, pues estamos dando un salto hacia adelante en la gráfica, con lo que nos estamos ahorrando toda el área que aglutina la parte del interés. En una amortización anticipada estamos liquidando directamente todo el capital, sin pagar el interés, más allá de la prorrata de los días transcurridos del mes en curso. En seguida lo veremos a través de un ejemplo práctico para entenderlo mejor.

Los puntos clave para decidir sobre si amortizar a no anticipadamente son de forma resumida:

- Cash flow: control de nuestra tesorería

- Penalizaciones del banco por contrato

- Coste de oportunidad

- Fiscalidad

Analicemos en detalle cada uno.

Control del Cash flow

Cash flow o tesorería significa cuanto activo líquidez disponemos, puede ser efectivo, una cuenta corriente, una cuenta a la vista, acciones de mercados primarios cotizados o cualquier otro activo que podemos liquidar de manera inmediata (o en un plazo muy corto de tiempo, pongamos una semana por ejemplo).

La tesorería mínima disponible debe ser suficiente para cubrir nuestro costes ordinarios pero también para prever algún imprevisto, es lo que se conoce como Fondo de Emergencia. Hay ciertos gurús economistas que cifran este límite mínimo en 6 salarios, cada uno debe de hacer sus números al respecto.

A parte de este Fondo de Emergencia debemos tener en cuenta la proyección a medio plazo de nuestras futuras inversiones y oportunidades. Es decir, si se prevé una bajada del mercado inmobiliario, o del fondos cotizados y queremos entrar en alguna de estas inversiones aprovechando el momento mínimo debemos tener la liquidez disponible para ello.

Por tanto un cash flow correcto sería la suma de:

CF = Costes Ordinarios + Fondo Emergencia + Proyección inversiones m/p

Penalizaciones por amortización anticipada

Como he mencionado anteriormente, básicamente se trata de saber con exactitud que penalización nos aplica el banco y comparar si compensa para esta penalización.

Si por ejemplo tenemos una penalización del 2% y en cambio estamos pagando un tipo de interés efectivo del 1,5% está claro que esta amortización anticipada nos penaliza. De ocurrir este caso suele ser normalmente en los primeros años de la vida de la hipoteca, aunque se ve en pocas ocasiones dadas las condiciones actuales.

Coste de oportunidad

Este aspecto es clave para cualquier inversor. Se trata de definir el rendimiento promedio que podemos obtener con nuestro capital si lo invertimos en otra alternativa.

Como coste de oportunidad se podrían escoger varias referencias, con el tipo de la deuda soberana, el promedio de revalorización de un fondo de inversión etc etc. Si por ejemplo nos dedicamos al arrendamiento inmobiliario lo lógico sería coger como base nuestro rendimiento neto en este sector a lo largo de los años. Para el que no tenga referencia previa un porcentaje aceptable estaría entre el 4 y 10%, esto dependerá de vuestra experiencia y suerte en el sector. Pongamos como ejemplo que nuestro rendimiento anual neto es del 7% de promedio. Entonces cualquier amortización anticipada por encima de ese porcentaje estaría correctamente justificada.

Cuidado de nuevo con la fórmula del método francés, pues al pagar por anticipado los intereses estos serán mucho mayores, para ello lo ideal es coger el último recibo del préstamo hipotecario (o el cuadro de amortización) y dividir los intereses entre la cuota para obtener el % que estamos pagando de intereses.

Si por ejemplo pagamos 240 euros de intereses de una cuota de 500 esto significa un 48% de intereses.

Fiscalidad

Se pueden dar situaciones donde nos interese una amortización anticipada por temas fiscales. Veremos en mayor detalle este aspecto, pero como resumen quédate con el concepto de que puedes deducir los intereses de la hipoteca.

Ventajas de una amortización anticipada

- Reducción del endeudamiento

- Efecto bola de nieve por el interés compuesto

- Prevenimos subidas de tipos (Euribor…)

- Mejor rentabilidad que los ahorros (en algunos casos)

Conclusión

En términos generales conviene amortizar hipoteca especialmente en los primeros años, hasta que nos queden aproximadamente unos 5 años por liquidarla aproximadamente.

Ahora ya puedes tener una idea más clara de cuando amortizar hipoteca.

Notas: Este artículo es sólo una opinión personal, y por tanto no pretende ser ningún asesoramiento de inversión o fiscal.