Índice de contenidos

La capacidad de endeudamiento

Es importante conocer nuestra capacidad de endeudamiento antes de empezar a buscar vivienda. De lo contrario podemos encapricharnos de un inmueble por el que el banco no nos conceda hipoteca, y con ello perder tiempo y quizás la reserva del contrato de arras.

Ratio de endeudamiento

El Banco de España recomienda que todas las deudas de un hogar no excedan del 35% del importe neto de los ingresos. En este cálculo computan todas las deudas que tengamos (otros préstamos…). Para ello nos harán firmar una autorización para la comprobación del historial de pagos.

En cambio no todos los ingresos computan por igual. En el caso de las nóminas, las entidades bancarias suelen tener en cuenta la parte fija del sueldo, y obviar el variable. Por otro lado si tenemos un ingreso por alquiler difícilmente tendrán en cuenta más del 50% de este ingreso.

Como podemos ver el criterio es bastante conservador, y asume todas las costas pero no todos los ingresos. Esto limita la capacidad de endeudamiento posible.

Ahorros iniciales

Como ahora veremos, precisamos aproximadamente algo más del 32% del valor del inmueble para poder acceder a la financiación mediante hipoteca.

Este es uno de los principales motivos por los que hay personas que no pueden acceder a la vivienda en propiedad y su única alternativa es el alquiler.

80% del valor del inmueble

Como norma general las entidades bancarias no conceden actualmente préstamos por encima del 80% del valor real del inmueble (valor de compra o de tasación, el menor de ambos).

Así pues necesitaremos tener ahorrado ese 20% restante.

Gastos de compra

Si deseas un cálculo rápido puedes usar como cifra el 12% del valor de compra si el inmueble está en territorio español. Si deseas afinar más sigue leyendo.

Notaría

Este coste rondará los 1.000€ aproximadamente.

Gestoría

Se encargarán de todo el proceso de compra. Concertarán la cita ante notario y se preocuparán que esté toda la documentación a punto (nota simple, liquidación IBI y Comunidad de propietarios, certificación energética, cédula de habitabilidad…).

Finalmente realizarán el registro de la escritura en el Registro de la Propiedad y liquidarán el impuesto de transmisiones patrimoniales.

Los costes rondarán los 300 €, obviamente dependiendo de cada gestoría, de la zona, del valor del inmueble… Puede llegar a tener un coste por encima de los 700€ en según qué casos.

La gestoría hace un cálculo inicial de todas estas costas, incluyendo impuestos (ITP), y nos solicita este importe para proceder. Este proceso es conocido como provisión de fondos. Una vez concluido el proceso nos retornará el importe sobrante (o nos solicitará lo que falte).

Tasación

La tasación la exigirá el banco, y rondará entre los 300 y los 700€.

Impuesto de transmisiones Patrimoniales

El ITP depende de cada Comunidad Autónoma:

| Andalucía | 8,0% |

| Aragón | 8,0% |

| Asturias | 8,0% |

| Baleares | 8,0% |

| Canarias | 6,5% |

| Cantabria | 10,0% |

| Castilla La Mancha | 9,0% |

| Castilla León | 8,0% |

| Cataluña | 10,0% |

| Ceuta | 6,0% |

| Comunidad de Madrid | 6,0% |

| Comunidad Valenciana | 10,0% |

| Extremadura | 8,0% |

| Galicia | 10,0% |

| La Rioja | 7,0% |

| Melilla | 6,0% |

| Murcia | 8,0% |

| Navarra | 6,0% |

| País Vasco | 4,0% |

Gastos de acondicionamiento y amueblado

Este punto es muy particular y depende de cada caso. Debes calcular los gastos de amueblar la vivienda, o de la mudanza si es que te trasladas de otra anterior.

Así mismo valora si el inmueble precisa de alguna reforma o renovación de algún elemento (electrodomésticos, cortinas, ventanas…).

Otras garantías de solvencia

El banco querrá saber otros detalles para confirmar que somos solventes en un futuro. Para ello tendrá en cuenta los siguientes aspectos.

Estabilidad laboral

Revisará nuestra antigüedad en la empresa, el tipo de trabajo, nuestra cualificación así como nuestra vida laboral para detectar si hemos pasado largos periodos de desempleo.

Este aspecto aparte de interesarle al banco es fundamental para nosotros mismos. Debemos proyectarnos 5 o 10 años y ver si tendremos estabilidad laboral. No es sensato iniciar el proceso de compra del inmueble si hay rumores de EREs o despidos, o si pretendemos cambiar de empresa y empezar una nueva aventura.

Garantías reales

Hay veces que el propio inmueble sirve de garantía suficiente, especialmente si solicitamos hipoteca por debajo del 80% del valor real anteriormente mencionado.

En otras ocasiones nos pueden solicitar si disponemos de otros inmuebles en propiedad y en caso contrario puede que soliciten un aval de un tercero.

Calculadora de hipoteca

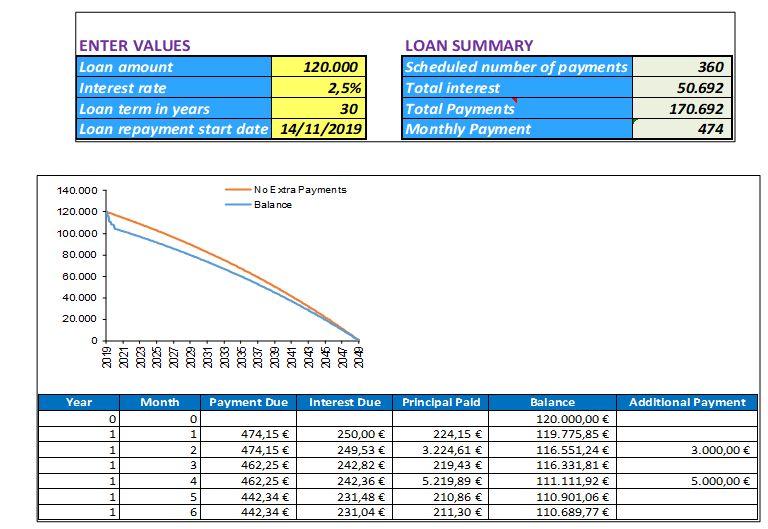

Basándonos en el tipo de interés que podamos obtener según la oferta de mercado, y dependiendo de si es fijo o variable, ya estamos a punto para iniciar los cálculos.

Precisaremos saber el importe de la hipoteca y comprobar que cumplimos con los ratios y capacidad de endeudamiento mencionados.

Una de las limitaciones del banco será que no nos concederá hipoteca más allá de nuestra edad legal actual de jubilación. Así pues, si tienes 40 años, no te concederá hipoteca por más de 27 años (67 años como edad de jubilación).

Por internet encontrarás simuladores online, pero recomendamos el uso de esta calculadora en Excel, cortesía de readyexcel.com. Su velocidad de manejo nos permitirá hacer rápidamente los cálculos y revisarlos si introducimos cambios en las variables (distinto importe o duración, amortizaciones anticipadas…).

No cumplo los requisitos ¿qué alternativas tengo?

Ahorrar y posponer la compra del inmueble

Negociar el precio de compra

Quizás eres aquel tipo de persona que no le gusta o no sabe negociar, pero si no cumples los requisitos tu postura se simplifica mucho. Simplemente haz saber a la agencia o al vendedor el importe máximo que te puedes permitir, de otra manera el banco no te concede hipoteca.

De esta forma si realmente el vendedor puede y le interesa bajar el precio de venta lo hará, y aquí termina tu negociación. Si te dan un no por respuesta es solo cuestión de esperar y continuar con la búsqueda. Quizás te sorprendan con una llamad al cabo de unas semanas aceptando tu propuesta.

Solicitar al banco una reunificación de deudas

Esta pueda ser una solución en el caso que arranques con deudas previas. Pide al banco que integre los préstamos en tu hipoteca, mejorando así el tipo de interés a pagar y por tanto el ratio de endeudamiento.

Optar por comprar un inmueble del estoc del banco

En este caso el banco nos concederá seguramente entre el 90 y el 100% del valor de compra, puesto que el inmueble está en su cartera y le interesa liquidarlo.

Optar por un inmueble más barato

Buscar un hipoteca mejor en otros bancos.

Si el problema es el ratio de endeudamiento, con un tipo de interés menor bajará la cuota, y por tanto mejorará el ratio.

Alargar duración de la hipoteca

Al igual que el punto anterior, esta es una manera de reducir el importe de las cuotas mensuales.

Ejemplo de cálculo de hipoteca y cuotas máximas

Juan y María se quieren comprar una casa por un importe de 285.000€ en Barcelona (ITP 10%).

Disponen de unos ahorros iniciales 95.000€, y prevén gastarse 10.000€ amueblando el piso.

Cálculo del precio máximo de la vivienda

Según sus ahorros iniciales, restando los costes del amueblado no pueden permitirse un inmueble con precio de venta por encima de 265.625€. Esto es (95.000-10.000)/32%.

Hemos aplicado el 32% para redondear, pues partimos del ITP más caro de España. Por tanto tendrán que negociar una rebaja en el precio o buscar otro inmueble.

Cálculo de la cuota máxima asumible de la hipoteca

Están pagando 175€ de cuota mensual por un préstamo para financiar la compra de su coche. Además María paga 150€ al mes por máster. Es decir, en total tienen que pagar 325€ al mes por ambos conceptos.

Juan ingresa 1.600€ al mes netos a 12 pagas y María 1.450€ a 14 pagas: Ingresos totales anuales: 1.600*12+1.450*14 = 39.500€/año. Es decir 3.291,67€/mes.

Vemos que restando a los ingresos los actuales prestamos les queda un neto de 2.966,67€ al mes. Así pues, cuando realicen los cálculos de la hipoteca la cuota máxima que le aceptará el banco será del 35% de este importe, es decir 1.038,33€.

Calcula los límites que te definirá el banco

Ahora que ya sabes la cuota máxima y el importe de hipoteca que te pueden conceder es momento de iterar en la calculadora de amortización de hipoteca.

Para ello debes saber que tipos de interés ofrecen los bancos, ahora por ejemplo ofrecen tipo fijo entorno al 2%. Ya tienes todos los datos para empezar tus cálculos!

Revisa nuestro post: Pasos para comprar una casa usada

[cryptothanks]