Una de las dudas que puede tener un futuro inversor es referente a la fiscalidad de los alquileres, y entre ellos las retenciones a practicar (por el arrendatario). ¿Cuándo se aplica retención en el alquiler de inmuebles?

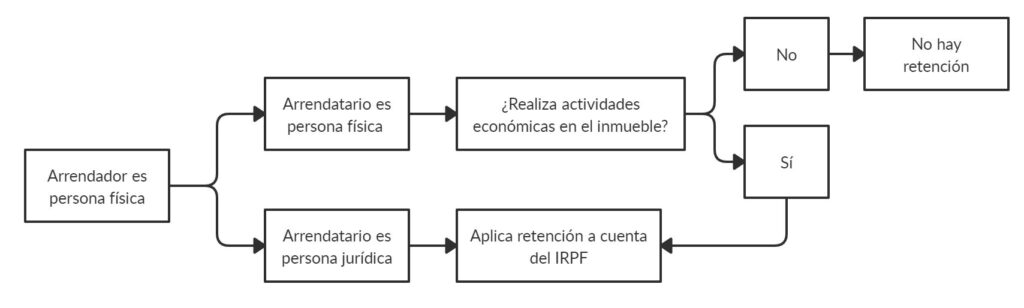

Cómo bien podrás deducir, los particulares entre sí no se practican retenciones, o al menos no es el caso más común como ahora veremos.

Índice de contenidos

Alquileres sujetos a retención

En general están sujetos los arriendos y subarriendos de fincas de naturaleza urbana, ahora bien, depende del uso y la figura jurídica del arrendador y del arrendatario.

Rentas excluidas

- Alquiler de una vivienda gestionado por una empresa para algunos de sus empleados

- Si las rentas no superan los 900 euros anuales

- Las rentas derivadas de contratos de arrendamiento financiero

- Las rentas satisfechas a entidades de utilidad pública (puesto que están exentas del Impuesto sobre Sociedades)

- Alquiler entre particulares siempre y cuando el arrendador no ejerza actividad económica en el inmueble

- Cuando la actividad del arrendador esté clasificada en alguno de los epígrafes del grupo 861 de la Sección Primera de las Tarifas del Impuesto sobre Actividades Económicas (IAE), aprobadas por el Real Decreto Legislativo 1175/1990, de 28 de septiembre, o en algún otro epígrafe que faculte para la actividad de arrendamiento o subarrendamiento de bienes inmuebles urbanos, y aplicando al valor catastral de los inmuebles destinados al arrendamiento o subarrendamiento las reglas para determinar la cuota establecida en los epígrafes del citado grupo 861, no hubiese resultado cuota cero. En el caso de que la suma del valor catastral de los inmuebles afectos a la actividad de arrendamiento supera los 601.012,10€ no tributamos a cuota cero, por lo que podemos solicitar un certificado de exención.

En la definición de las exenciones no hemos aplicado directamente el listado de Hacienda, sino que hemos realizado un compendio de las casuísticas que nos podemos encontrar, para facilidad de entendimiento del lector.

¿Quién debe retener?

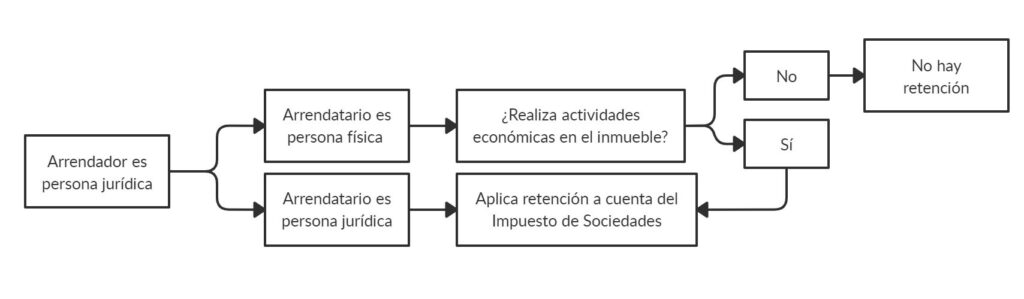

La retención siempre la practica el inquilino, si se da uno de estos casos:

- El inquilino es una persona jurídica (empresa, comunidad de propietarios…), o bien

- El inquilino desarrolla actividades económicas en el inmueble arrendado

Retención en el caso que el arrendador sea una persona física

Retención en el caso que el arrendador sea una persona jurídica

Ejemplos de retenciones

Ejemplos dónde no se practica retención

Alquiler de vivienda habitual entre particulares.

Un particular alquiler un trastero o una plaza de garaje.

El gestor del ejemplo anterior alquila un trastero para su uso particular.

Tipo de retención

La retención será del 19%. En el caso que el arrendador sea persona jurídica hay que incrementar el valor de mercado un 20%. Es decir, el 19% se aplicará sobre la base imponible ampliada en un 20%.

Ejemplo de retención a arrendador persona física

| Renta | 1.000 |

| Base imponible | 1.000 |

| IVA (21%1.000) | 210 |

| Retención (19%1.000) | 190 |

| Total | 1.020 |

Ejemplo de retención a arrendador persona jurídica

| Renta | 10000 |

| Base imponible | 1.000 |

| IVA (21%1.000) | 210 |

| Retención (19%1.200) (1,20×1.000=1.200) | 228 |

| Total | 982 |

Modelo 115

Es obligación del arrendatario en los casos anteriormente expuestos practicar la retención en el momento de abonar la renta. Trimestralmente debe ingresar a Hacienda las cantidades retenidas mediante la presentación del modelo 115.

El modelo 115 se debe presentar siempre y cuando se permanezca de alta como retenedor en el modelo 036. Por ello, puede darse el caso que tengas el inmueble vacío, pero tu obligación de presentar el modelo 115 permanece. En este caso si durante todo el trimestre no has tenido ingresos has de marcar la casilla Negativa en Tipo de declaración.

Plazos de presentación del modelo 115

Entre los días 1 y 20 del mes siguiente al día en que finaliza el trimestre correspondiente (1 a 20 de abril, 1 a 20 de julio, 1 a 20 de octubre o bien 1 a 20 de enero según corresponda.

En empresas con una facturación cuyo volumen de negocio supere los 6.010.121,04€ esta presentación será con frecuencia mensual.

Modelo 180

Este modelo es una declaración informativa anual, resumen de las retenciones en ingresos a cuenta.

Se presenta del 1 de enero al 1 de febrero del año siguiente del ejercicio.

Ahora ya sabes cuándo se aplica retención en el alquiler de inmuebles 😉

Nota

El contenido de este artículo representa una opinión personal. En ningún caso pretende ser asesoramiento de inversión, jurídico o fiscal. Este blog y su autor no se hacen responsables del uso que se haga de esta información.